Vacina contra realidade

Aproveito esta primeira coluna de 2013 para

retornar a um tópico que havia tangenciado no final do ano passado: a queda do

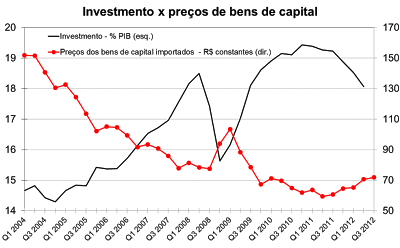

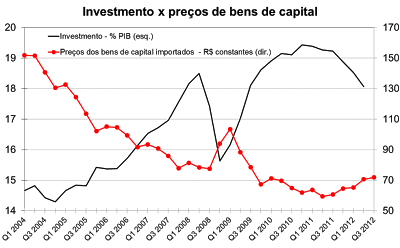

investimento. Assim como no caso do PIB o Brasil tem apresentado um desempenho

muito aquém de seus pares na América Latina. Em particular o investimento vem

caindo em termos absolutos desde o segundo trimestre de 2011, recuando para

pouco mais de 18% do PIB no terceiro trimestre do ano passado de 19,4% do PIB em

seu pico mais recente.

retornar a um tópico que havia tangenciado no final do ano passado: a queda do

investimento. Assim como no caso do PIB o Brasil tem apresentado um desempenho

muito aquém de seus pares na América Latina. Em particular o investimento vem

caindo em termos absolutos desde o segundo trimestre de 2011, recuando para

pouco mais de 18% do PIB no terceiro trimestre do ano passado de 19,4% do PIB em

seu pico mais recente.

Dada a forte queda da taxa real de juros no

período tal desempenho é surpreendente, no mau sentido da palavra. Isto

obviamente não quer dizer que a taxa de juros não tenha qualquer efeito sobre o

investimento, mas implica concluir que há provavelmente outros elementos

atuando no sentido contrário e com maior intensidade.

período tal desempenho é surpreendente, no mau sentido da palavra. Isto

obviamente não quer dizer que a taxa de juros não tenha qualquer efeito sobre o

investimento, mas implica concluir que há provavelmente outros elementos

atuando no sentido contrário e com maior intensidade.

Tenho chamado a atenção para a pesada

intervenção governamental e sua orientação antilucro como possíveis fatores que

contribuem para a perda de atratividade do investimento, mas confesso que ainda

não consegui dar uma expressão quantitativa a esta hipótese, que permanece como

conjectura não testada.

intervenção governamental e sua orientação antilucro como possíveis fatores que

contribuem para a perda de atratividade do investimento, mas confesso que ainda

não consegui dar uma expressão quantitativa a esta hipótese, que permanece como

conjectura não testada.

Há, porém, outra possibilidade, que me foi

levantada pela lamentável entrevista do secretário de Política Econômica aqui

mesmo no Valor. Questionado sobre a possibilidade da desvalorização da

moeda ter encarecido os bens de capital o secretário alegou que “[a] taxa de

câmbio (…) foi corrigida para um nível que não afeta o custo de importação

dessas máquinas”.

levantada pela lamentável entrevista do secretário de Política Econômica aqui

mesmo no Valor. Questionado sobre a possibilidade da desvalorização da

moeda ter encarecido os bens de capital o secretário alegou que “[a] taxa de

câmbio (…) foi corrigida para um nível que não afeta o custo de importação

dessas máquinas”.

Esta afirmação pode ser confrontada facilmente

com os fatos. A Funcex estima os preços, em dólares, dos bens de capital

importados. Este índice, multiplicado pela taxa de câmbio, nos fornece uma

estimativa de quanto tais bens custam em moeda local. Uma vez corrigindo estes

dados pela inflação (o deflator do PIB) temos uma ideia da evolução dos preços

reais dos bens de capital importados (ou do preço destes bens relativamente ao

PIB, que é a mesma coisa).

com os fatos. A Funcex estima os preços, em dólares, dos bens de capital

importados. Este índice, multiplicado pela taxa de câmbio, nos fornece uma

estimativa de quanto tais bens custam em moeda local. Uma vez corrigindo estes

dados pela inflação (o deflator do PIB) temos uma ideia da evolução dos preços

reais dos bens de capital importados (ou do preço destes bens relativamente ao

PIB, que é a mesma coisa).

O gráfico revela sua evolução desde 2004, mostrando

queda apreciável destes preços no período, com uma breve, ainda que intensa,

interrupção em 2008-09, dada a forte depreciação da moeda em seguida à crise

internacional. Mais recentemente, porém, os preços reverteram este

comportamento, aumentando 16% a partir do terceiro trimestre de 2011, já

deduzida a inflação.

queda apreciável destes preços no período, com uma breve, ainda que intensa,

interrupção em 2008-09, dada a forte depreciação da moeda em seguida à crise

internacional. Mais recentemente, porém, os preços reverteram este

comportamento, aumentando 16% a partir do terceiro trimestre de 2011, já

deduzida a inflação.

Dado que preços em dólares permaneceram

praticamente estáveis no período, a única conclusão possível foi que o

encarecimento dos bens de capital importados reflete a desvalorização do real

face ao dólar. Como, porém, estes bens são competidores potenciais de produtos

locais, seus custos mais altos tendem a se traduzir na elevação dos preços da

produção nacional, fato que é comprovado, por exemplo, pela evolução dos itens

máquinas e material de transporte (exceto automóveis) no Índice de Preços ao

Produtor do IBGE.

praticamente estáveis no período, a única conclusão possível foi que o

encarecimento dos bens de capital importados reflete a desvalorização do real

face ao dólar. Como, porém, estes bens são competidores potenciais de produtos

locais, seus custos mais altos tendem a se traduzir na elevação dos preços da

produção nacional, fato que é comprovado, por exemplo, pela evolução dos itens

máquinas e material de transporte (exceto automóveis) no Índice de Preços ao

Produtor do IBGE.

Ocorre que preços mais elevados de bens de

capital devem necessariamente reduzir o retorno do investimento, pois obrigam a

desembolsos maiores nas fases iniciais dos projetos. Em teoria, ao menos, o

aumento do preço dos bens de capital importados deve implicar redução do

investimento. O gráfico ilustra precisamente este processo, muito embora esteja

longe de ser a palavra final sobre o assunto.

capital devem necessariamente reduzir o retorno do investimento, pois obrigam a

desembolsos maiores nas fases iniciais dos projetos. Em teoria, ao menos, o

aumento do preço dos bens de capital importados deve implicar redução do

investimento. O gráfico ilustra precisamente este processo, muito embora esteja

longe de ser a palavra final sobre o assunto.

|

| Fonte: Autor (a partir de dados do IBGE e Funcex) |

É possível aprofundar o estudo, na prática

estimando um modelo que explica o desempenho do investimento como função dos

custos de bens de capital (capturando seu impacto no desembolso inicial), da

taxa real de juros, assim como de outras variáveis macroeconômicas (hiato do

produto, crescimento e preços de commodities), que afetam diretamente o lucro dos

projetos.

estimando um modelo que explica o desempenho do investimento como função dos

custos de bens de capital (capturando seu impacto no desembolso inicial), da

taxa real de juros, assim como de outras variáveis macroeconômicas (hiato do

produto, crescimento e preços de commodities), que afetam diretamente o lucro dos

projetos.

Conforme esperado o modelo sugere que taxas de

juros e o custo dos bens de capital são negativamente associados ao

investimento (sua redução eleva o investimento), enquanto as demais têm uma

relação direta com a inversão.

juros e o custo dos bens de capital são negativamente associados ao

investimento (sua redução eleva o investimento), enquanto as demais têm uma

relação direta com a inversão.

O modelo pode então ser usado para chegarmos a

uma conclusão reveladora: caso os preços dos bens de capital importados

tivessem se mantido em níveis observados no terceiro trimestre de 2011, antes

da depreciação da moeda, o investimento teria atingido ao redor de 19,5% do PIB

no terceiro trimestre de 2012, ao redor do pico anterior e bem acima dos

valores observados naquele momento.

uma conclusão reveladora: caso os preços dos bens de capital importados

tivessem se mantido em níveis observados no terceiro trimestre de 2011, antes

da depreciação da moeda, o investimento teria atingido ao redor de 19,5% do PIB

no terceiro trimestre de 2012, ao redor do pico anterior e bem acima dos

valores observados naquele momento.

Posto de outra forma, a política do

enfraquecimento deliberado da moeda teve um efeito negativo substancial sobre o

investimento, sem contar potenciais efeitos indiretos por meio das variáveis

acima listadas. Conforme alertado por vários economistas, a mudança do regime

de política trouxe de fato crescimento mais baixo, mas para uma equipe

econômica vacinada contra a evidência empírica nada disso importa.

enfraquecimento deliberado da moeda teve um efeito negativo substancial sobre o

investimento, sem contar potenciais efeitos indiretos por meio das variáveis

acima listadas. Conforme alertado por vários economistas, a mudança do regime

de política trouxe de fato crescimento mais baixo, mas para uma equipe

econômica vacinada contra a evidência empírica nada disso importa.

|

| Polyanna, a caminho da Fazenda |

(Publicado 3/jan/2013)

Alex,

Os economistas heterodoxos/excêntricos defendem que que a produção industrial permaneceu estagnada mesmo após os estímulos devido ao excesso de estoques acumulados no inicio da crise. Isso se sustenta? Foi por isso que o Guido Mantega pediu a revisão do PIB?

Alexandre,

Teria como dar maiores detalhes do modelo que voce estimou? Em especial, dados utilizados e método de estimação.

Att,

Economista X

Alex, o problema nao poderia ser tambem explicado se uma boa parte do investimento vem de fora? Isso geraria a mesma correlacao entre o cambio e a taxa de investimento do seu grafico. De qualquer forma, a causa da queda do investimento seria a mesma, a dupla dinamica Dilma-Guido.

LLC

Se analisar as series macroeconomicas muita coisa aconteceu depois de agosto/2011. Um exemplo é a circular 3548 do Bacen, que inverteu a posicao dos bancos em moeda estrangeira de vendida para comprada, o que depreciou o Real. Também, nota-se uma menor compra de reservas por parte do Banco Central. Ainda existem outros exercícios sobre a autoridade monetária para mostrar que nao segue mais metas de inflação. Pelo texto do Alexandre, o cambio depreciado atrapalhou os investimentos, verdade. Mas o buraco é mais em baixo. Perdemos anos de estabilidade macroeconomica, hoje nao temos nem metas de inflacao, nem cambio flutuante e nem superavit primario. Entao como fica as expectativas dos agentes?

Alex,

honestamente devo adimitir não tenho QI suficiente para entender este post antes de ler umas 10x pelo menos, ainda assim insisto em comentar que adorei, e entendi, a imagem da polyana lépida e faceira, tal qual um ministro da fazenda brasileiro, caminhando em direção ao seu destino inexpugnável

feliz 2013 para todos nós.

Alexandre,

Com certeza o preço dos bens de capital teve impacto negativo sobre a evolução recente do investimento. De todo modo, ainda espero seus dados e seu metodo de estimação…

Mas por que voce trata apenas o que ha de negativo na politica economica atual? E a queda do custo financeiro das empresas, a queda dos encargos trabalhistas, a queda que ocorrerá no preço da energia?

Não estou tão pessimista quanto você. Reafirmo que estamos em meio a um ciclo de estoques (pelo menos é o que me parece de mais plausível). Demanda existe vide os números do varejo e de faturamento das empresas.

Tão logo o produto volte a crescer o investimento responderá com alguma defasagem. Fique tranquilo, assim você apavora seus leitores…

Alex,será que essa relação não é espúria?

Ao meu ver pode ser que tanto a queda dos investimentos quanto a desvalorização cambial podem ser consequência de uma maior aversão ao risco (ainda que boa parte da depreciação cambial tenha sido forçada pelo BC).

Sobre a possibilidade de estarmos em meio a um ciclo de estoques, tem como verificar isso empiricamente?

Ciclo de estoques? Não é o que me parece. O fato é que previsões ocorridas no passado e que não se concretizaram mostram que a equipe economica não teve sucesso em suas pretensões. Mas sempre podemos arrumar uma desculpa. O que vejo no momento é uma equipe economica que favore alguns setores, os mais influentes, aqueles que financiam campanhas, sem pensar no todo. Se formos analisar setorialmente, é lógico que esses setores foram beneficiados. Mas a economia como um todo está sofrendo. Essa é a velha história da economia brasileira, onde se apoia um setor influente (café, automobilistíca, etc) e deixa o resto caminhar para o abismo.

Alex, o Holand tah pedindo seu metodo. Ele eh econometrista bao! DOUBLE DARE YOU.

A prova do pudim está nas taxas de crescimento e de inflação (e se quiser, outro indicador). A comparação internacional deixa bem claro que estamos ficando para trás. Que os erros sejam os mesmos incorridos no passado faz nosso fracasso ainda mais dolorido.

"Com certeza o preço dos bens de capital teve impacto negativo sobre a evolução recente do investimento. De todo modo, ainda espero seus dados e seu metodo de estimação…"

Dados:

1) Investimento/PIB (IBGE, dessazonalizado)

2) Preço dos bens de capital (Funcex, convertido em reais e corrigido pelo deflator implícito – ver texto)

3) Taxa real de juros (swap 360 – inflação esperada 12 meses à frente)

4) CRB

5) Hiato do produto (HP)

6) Taxa de crescimento em 4 trimestres (até o trimestre t-1)

Variáveis são estacionárias

Há problema óbvio de endogeneidade: um choque positivo no investimento, por exemplo, elevaria a taxa de juros.

Método: GMM

Instrumentos: CRB e variáveis explicativas defasadas

Detalhes disponíveis no paper original, mas tem que me escrever para eu poder mandar (alexandre.schwartsman@hotmail.com)

"Alex, o problema nao poderia ser tambem explicado se uma boa parte do investimento vem de fora? "

IED não é a mesma coisa que investimento no sentido macroeconômico do termo. O grosso do IED vem para aquisição de ativos já existentes (há um canal possivel, porém: eleva os preços do capital existente relativamente ao que pode ser criado – q de Tobin – e causa investimento).

"Alex,será que essa relação não é espúria?"

Bom, aí alguém tem que fazer o estudo, né?

Se as variáveis são estacionárias, por definição, não existe relação espúria entre elas.

Eu tendo a concordar com o diagnóstico do Alexandre…Acho que faz todo sentido e a evidência deve ir no sentido apontado. Contudo, a rigor, precisaríamos de uma estimação estrutural, alguma boa maneira de identificação, gerar um choque no câmbio e ver a resposta do investimento. Ainda que o resultado provável seja o destacado, o efeito de equilíbrio geral não me parece óbvio. Evidentemente, o espaço não comporta uma analise desse tipo, mas poderia ser um tema de dissertação (caso alguém conheça quem já tenha feito, avise).

Daniel

Pensando bem, acho difícil racionalizar uma situação que ocorra o contrario…mas ainda assim, se quiséssemos recuperar algum efeito "causal" mais preciso, acho que teria que ir na linha da resposta impulsional. Mas…o que foi feito já basta pra fazer o ponto.

Daniel

Alex,

Nem todos os dados utilizados por voce sao estacionarios, conforme voce argumenta.

A taxa real de juros, por exemplo, possui raiz unitaria nos testes DF-GLS, ADF e KPSS.

O que fazes entao? Acredita na teoria que prega que ela eh estacionaria ou acredita no que revelam os dados?

Problemas…

"Se as variáveis são estacionárias, por definição, não existe relação espúria entre elas."

A utilização dos modelos de regressão envolvendo séries temporais não estacionárias pode conduzir ao problema que se convencionou chamar de regressão espúria, isto é quando temos um alto R2 sem uma relação significativa entre as variáveis. (Harris, 1995).

Entao vamos chamar de outro nome, ja que relacao espuria causa problema. Que tal coincidencia?

Errado. Existe relação espúria quando as variáveis são nao-estacionarias, mas nao existe relação de cointegracao entre elas. R2 alto é apenas um sintoma que costuma ocorrer nesses casos.

Mas as pessoas chamam, erradamente, uma relação puramente estatística (e nao econômica) de relação espúria.

Daniel

Excelente artigo,

Parabéns.

Charles.

Tem erro grave ai Alex…

Augmented Dickey-Fuller (ADF) test 1

Auxiliary model:

z(t)-z(t-1) = a.z(t-1) + b(1).(z(t-1)-z(t-2)) + …

+ b(p).(z(t-p)-z(t-p-1)) + u(t),

t = p+2,…,n, where u(t) is white noise.

Null hypothesis H(0):

z(t) is a unit root process: a = 0.

Alternative hypothesis (H1):

z(t) is a zero-mean stationary process: a < 0.

The test statistic is the t-value of a.

The default lag width is p = [cn^r], where:

c = 5 and r = .25

References:

Fuller, W.A. (1996): Introduction to Statistical Time Series

(2nd Ed.). New York: John Wiley

Said, S.E. and D.A.Dickey (1984): Testing for Unit Roots in

Autoregresive Moving Average of Unknown Order. Biometrika 71, 599-607

Said, S.E. (1991): Unit Root Test for Time Series Data with a

Linear Time Trend. Journal of Econometrics 47, 285-303

Warning:

This test may have low power against more general stationarity alternatives!

p = 12 = [c.n^s], where c=5, s=.25, n=35

Variable to be tested:

z(t) = INTRATE

H0: Unit root; H1: Zero mean stationarity

ADF model for z(t)-z(t-1):

OLS estimate t-value Asymptotic critical regions:

z(t-1) -0.1886 -2.2786 < -1.93 (5%)

< -1.60 (10%)

p-value = 0.02000

z(t-1)-z(t-2) 0.2251 0.7735

z(t-2)-z(t-3) -0.2500 -0.8006

z(t-3)-z(t-4) -0.6068 -1.8482

z(t-4)-z(t-5) -0.0797 -0.2228

z(t-5)-z(t-6) -0.7384 -1.9802

z(t-6)-z(t-7) -0.4501 -1.1735

z(t-7)-z(t-8) -0.2065 -0.5312

z(t-8)-z(t-9) -0.6997 -1.8620

z(t-9)-z(t-10) -0.3943 -1.1772

z(t-10)-z(t-11) -0.1487 -0.4235

z(t-11)-z(t-12) -0.2367 -0.6752

z(t-12)-z(t-13) -0.1298 -0.5368

Residual s.e.: 75.40894E-004

R-square: 0.61037

n: 22

Test result:

H0 is rejected in favor of H1, at the 5% significance level

Resumo da ópera:

Hipótese nula de raiz unitária na taxa de juros real foi rejeitada…

Sorry, mas – como é que é? – O que fazes entao? Acredita na teoria que prega que ela eh estacionaria ou acredita no que revelam os dados?

Ah, sim: o período amostral (faltou na descrição dos dados) é de 2004-I a 2012-III.

"Tem erro grave ai Alex…"

Hmmm… Acho que não…

Alexandre e Anônimo de 23:49 estão corretos em parte.

Os dados da taxa de juros são etacionários pelo teste ADF, tal como Alexandre mostrou.

Os mesmos dados revelam presença de raiz unitária pelo KPSS e DF-GLS.

Na dúvida, eu ficaria com DF-GLS que é o que tem maior poder (vide Elliot, Rothenberg e Stock, 1996).

No entanto, estes não são elementos suficientes para inviabilizar o que o Alexandre fez.

Economista X

Raiz unitária nas taxas reais de juros?!?!??

Isso é sandice.

Os testes de raiz unitária tem pouco poder e sérios problemas com tamanho de amostra, ainda mais para o Brasil onde geralmente temos que usar series curtíssimas.

Neste ponto, sou radical. Se o teste de raiz unitária diz que a taxa real de juros é I(1), isso significa apenas que o teste deve ser ignorado. Afinal qualquer macroeconomista que vale mais do que um centavo de cruzeiro sabe como fato que taxas reais de juros são estacionárias.

"O",

Eu não devo então valer mais do que um centavo, pois tenho convicção de que a economia brasileira passou por um período de transição no tocante ao valor de equilibrio da taxa de juros. Portanto, média e variância da série mudaram ao longo do tempo.

Economista X

Segundo o secretário de Política Econômica, disposto no texto, “[a] taxa de câmbio (…) foi corrigida para um nível que não afeta o custo de importação dessas máquinas”.

Todo aumento de custos, no caso, bens de capital, afeta o investimento; negar isto, é negar que quanto maior o custo é menor o lucro (será este a causa primordial a qual bancos ganham mais com juros baixos?), ou que, com menor quantia, se adquire menos.

Ademais: há aumento de custo real e "subjetivo" (este, não está na planilha, tampouco nos métodos econométricos,… rs, rs).

"Dada a forte queda da taxa real de juros no período tal desempenho é surpreendente, no mau sentido da palavra."

Sem nenhuma crítica, só uma sacada, 'decepcionante' é a palavra que melhor exprime a ideia do parágrafo,… rs, rs

Gostei do texto e dos comentários postados; me sinto um alienado.

Bom artigo e participações.

Feliz 2013 a todos.

"Se o teste de raiz unitária diz que a taxa real de juros é I(1), isso significa apenas que o teste deve ser ignorado."

É, O. E assim vc demonstra sua noção de honestidade intelectual…

Pauta para "Vacina contra realidade II", se o desejar:

Artigo da Folha:

"Governo usa o Fundo Soberano para engordar superavit de 2012"

Vide em:

< http://www1.folha.uol.com.br/mercado/1209853-governo-usa-o-fundo-soberano-para-engordar-superavit-de-2012.shtml > Em 04/01/13, às 16:14 h.

"E assim vc demonstra sua noção de honestidade intelectual…"

Que eu saiba honestidade intelectual não é a mesma coisa do que fé cega na estatística clássica baseada em ignorância voluntária sobre os problemas causados por amostras pequenas.

Em outras palavras, se você acha que um teste de raiz unitária em uma série macroeconômica de 10 anos tem mais informação sobre a ordem de integração do que o nome da variável em questão, você não entende nem de macroeconomia nem de econometria.

“Eu não devo então valer mais do que um centavo, pois tenho convicção de que a economia brasileira passou por um período de transição no tocante ao valor de equilibrio da taxa de juros. Portanto, média e variância da série mudaram ao longo do tempo.”

Você está confundindo os conceitos, vide quebras estruturais (ou tendências determinísticas). Uma série estacionária com quebras estruturais pode ser facilmente confundida com uma série I(1).

Se taxas de juros reais fossem I(1), haveria um estado do mundo em que taxas de juros reais seriam, digamos, 100% e a expectativa de taxas reais futuras seria 100%. Como eu não consigo conceber este estado do mundo, minha priori bayesiana para uma raiz unitária nas taxas reais de câmbio é bem próxima de zero.

"se você acha que um teste de raiz unitária em uma série macroeconômica de 10 anos tem mais informação sobre a ordem de integração do que o nome da variável em questão"

Ah, sim. Essa é a metodologia científica dos artigos apresentados na AKB e posteriormente publicados na Economia e Sociedade. A sua credibilidade profissional como economista ficou seriamente abalada com essa declaração.

Schwartsman,

Não há falha de especificação no seu modelo?

"Não há falha de especificação no seu modelo?"

E esta seria?

(Se você acredita que há, explicite, senão não tenho como adivinhar)

Alex, por que taxa real de juros deveria ser estacionaria por teoria?

Acredito que os resultados do modelo sao robustos. E' clara a relacao da positiva das importacoes com investimento. Varios modelos confirmam esse resultado. O Pastore sempre a enfatiza em seus artigos e palestras.

Em relacao a econometria per se, nao tem como comentar sem ler o paper. Minha unica curiosidade e' pq foi usado GMM? Haviam restricoes para outra forma de estimacao?

Quanto a tx de juros real, tambem nao vejo a possibilidade desta ser I(1). Mesmo que o nivel de precos seja I(2) como nos anos 80 no Brasil. Neste caso, a inflacao e tx de juros nominal seriam I(1) e juntas CI(1,0), ou seja, tx juros real seria estacionaria mesmo com inflacao com raiz unitaria.

O caso patologico seria se a inflacao e tx juros nominal nao cointegrarem, mas acho que isso nem no zimbabwe, quem sabe em marte.

"Alex, por que taxa real de juros deveria ser estacionaria por teoria?"

Veja o comentário logo abaixo do seu.

Alex, se não for abusar muito da sua boa vontade, tem como você dizer um pouco mais sobre o resultado da estimação, principalmente sobre o que influenciou mais o investimento nesses últimos anos, se foi o câmbio ou o juro real?

Caro Alex:

Você acredita que já em 2013 veremos a palavra estagflação virar moda nos noticiários?

Economista Y

Acredito que a inadimplência tenha uma fator muito mais pesado sobre a não eficácia dos estímulos ao consumo.

PS: Não sou economista, apenas leitor.