Comentário a Oreiro e de Paula – 2

A outra premissa posta em dúvida refere-se ao caráter complementar da poupança externa. Segundo os autores, a elevação da poupança externa corresponde a uma redução da poupança doméstica, enquanto a “teoria ortodoxa” postularia que o aumento de uma se daria sem prejuízo da outra. Nas palavras dos autores:

a terceira [premissa ortodoxa] é que a apreciação do câmbio real gera um aumento da taxa de poupança externa, sem que haja uma redução da taxa de poupança doméstica.

Esta caracterização da “teoria ortodoxa” é, para variar, apenas mais um espantalho. Como aprende qualquer um que estudou um pouquinho de economia internacional, a possibilidade de recorrer à poupança externa permite não só aumento de investimento, mas também do consumo. Não é difícil mostrar que um país em que a taxa de desconto intertemporal é mais alta do que seus parceiros tende a elevar seu consumo (reduzir sua poupança) quando se abre ao movimento de capitais. Obviamente, se descontar menos o futuro que seus parceiros reduzirá o consumo.

No primeiro caso temos uma queda da poupança doméstica como contrapartida à elevação da poupança externa (e câmbio mais apreciado); no segundo uma elevação da poupança doméstica e queda da poupança externa (portanto câmbio mais depreciado). Em outras palavras, o modelo mais básico de consumo e conta corrente sugere, sim, troca de poupança doméstica pela externa, ao contrário do que afirmam Oreiro e de Paula.

Esta relação se torna mais complexa numa economia em que, adicionalmente ao consumo, temos também investimento. Acesso à poupança externa permite elevação do investimento sem a necessidade de redução do consumo (em outras palavras, permite suavizar o perfil de consumo), ou seja, seria possível elevar o investimento sem aumentar a poupança doméstica. No entanto, não há como saber a priori qual efeito prevalece, se a troca de poupança interna pela externa associada ao consumo, ou o complemento de poupança, associado ao investimento (pela suavização do consumo).

Se o país é mais impaciente, haverá queda de poupança doméstica e elevação da poupança externa (em maior proporção para financiar o acréscimo do investimento). Se, por outro lado, for mais paciente, a poupança doméstica se eleva, mas, ainda assim, o balanço final depende do aumento do investimento relativamente ao adicional de poupança. De qualquer forma, há nada na teoria que sugira a priori que a poupança doméstica permaneça necessariamente constante enquanto a poupança externa aumenta. Minha dúvida, no caso, é apenas se os autores simplesmente não sabiam disso (ignorância), ou sabiam, mas fingiram que não (má-fé). Por ora, tendo pela primeira alternativa.

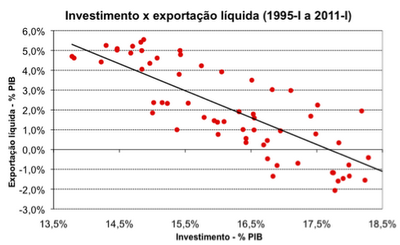

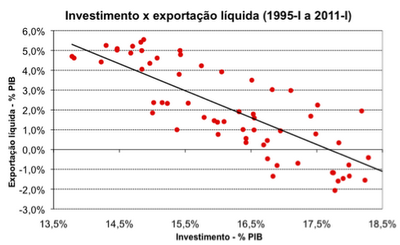

Isto dito, o que se observa em termos de poupança externa e investimento no Brasil? O gráfico abaixo sugere uma relação positiva entre ambos (não é necessário discutir causalidade aqui, mesmo porque as duas variáveis, no caso, provavelmente resultam de outros fatores), qual seja, o aumento de poupança externa (a redução do saldo de bens e serviços não-fatores) está associado a níveis de investimento mais elevados. Não necessariamente a relação é de 1:1, mas empiricamente, não parece que a poupança externa substitua integralmente a interna. Fosse este o caso, a poupança doméstica cairia significativamente e o investimento não aumentaria, como parecem sugerir os autores ao afirmar:

Como a propensão a consumir a partir dos salários é maior do que a propensão a consumir a partir dos lucros, segue-se que uma apreciação da taxa real de câmbio irá produzir uma redução da taxa de poupança doméstica

|

| Fonte: IBGE (dados trimestrais dessazonalizados) |

Não apenas o aumento do investimento está associado à queda das exportações líquidas (elevação da poupança externa), como também níveis de investimento superiores a 17,5-18% do PIB parecem associados a exportações líquidas negativas (nem todas as observações, diga-se, mas a grande maioria delas). Isto sugere taxas reduzidas de poupança no país e que, ao contrário da crença ingênua oriunda de modelos muito simples de preços fixos em economias fechadas (“a poupança agregada resulta das decisões empresariais de investimento”), gerar poupança não é uma questão trivial.

Isto dito, sobra evidência acerca do gasto público no Brasil ser bastante elevado. De acordo com os dados divulgados pelo International Comparison Program de 2007, o gasto público no Brasil (gasto na provisão de serviços públicos, como defesa, justiça, segurança, medido como proporção do PIB) era o segundo maior (19% do PIB) dentre as economias com PIB superior a US$ 100 bilhões [em economias muito pequenas isto é distorcido por gastos com alto componente de custo fixo], perdendo apenas para a China, por conta dos gastos militares desta. Já a média da América Latina (ex-Brasil) atingia em 2007 apenas 11% do PIB regional, ou seja, menos de 60% do nível então observado no país.

Por fim, o PIB brasileiro (base PPP) correspondia a pouco menos de 3% do PIB global, mas os gastos brasileiros equivaliam a 5% do gasto público mundial. É difícil escapar da conclusão que parcela relevante da baixa poupança nacional resulta de um gasto público elevado.

dos anais da heterodoxia campineira:

"da mesma forma que uma alteração no investimento ceteris paribus provocará efeito direto e de igual magnitude, apenas sobre a poupança privada e não sobre os outros dois componentes, que são basicamente autônomos."

Opa, se não é possível, por que acontece??????

"A conclusão rigorosa à luz do PDE é que, para um dado nível de investimento, a poupança privada é determinada pelos outros dois componentes de “poupança”, variando inversamente com cada um deles. Em outras palavras, a suposta complementaridade entre os componentes de poupança é mera aparência enganosa: a poupança privada sempre se reduz pro tanto frente a um aumento autônomo das “poupanças” pública e externa, tanto quanto frente a uma redução autônoma do investimento."