A quermesse e o galinheiro

Consideremos a informação extraída do mercado de títulos públicos. Na semana passada o papel do Tesouro com vencimento em outubro de 2010 pagava juros em torno de 0,25% a.a., enquanto sua versão indexada à inflação oferecia um rendimento real na casa de 6% a.a.. Como se trata do mesmo prazo e mesmo risco de crédito, a comparação entre este dois papéis sugere que, numa primeira aproximação, as expectativas de deflação até outubro de 2010 seriam da ordem de 5,4% a.a..

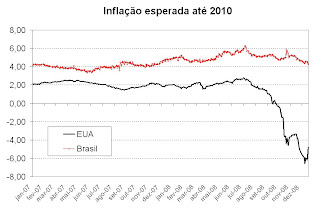

O gráfico resume a evolução destas expectativas, mostrando sua mudança brusca a partir de setembro. Tal fenômeno gera, no entanto, um grave problema para a política monetária: como o Fed não pode fixar uma taxa nominal de juros negativa (pois os agentes têm a opção guardar sua riqueza sob a forma de moeda), mesmo o intervalo entre 0% e 0,25% implica juros reais bastante elevados. Neste contexto, mais que heterodoxia, a expansão quantitativa é o que sobra depois de esgotadas as alternativas e, diga-se, não deu muito certo quando o Japão entrou em deflação.

Na verdade, como mostrou Paul Krugman, este tipo de atuação tem mesmo pouca chance de funcionar. A melhor alternativa para um banco central nestas circunstâncias consistiria em se comprometer com uma meta de inflação baixa, porém positiva. Neste caso, à medida que as expectativas de inflação retornem para o terreno positivo, as taxas reais de juros cairiam e a política monetária voltaria a ter condições de estimular a economia.

Assim, a rigor, a recomendação de política econômica aparentemente mais adequada para lidar com um problema gravíssimo pouco se afasta do regime adotado pela maior parte dos bancos centrais sérios, isto é, o regime de metas para a inflação, embora os desafios em períodos de deflação sejam mais complicados do que enfrentam economias ainda sujeitas à inflação. Obviamente, em face das dificuldades, o Fed vai tentar todas as alternativas, mesmo as que têm pouca chance de sucesso, como trazer o juro para zero.

Trata-se, em última análise, de atuação compreensível à luz do sério problema deflacionário. O incompreensível é tentar traçar qualquer paralelo com a atual situação brasileira, que, ao contrário dos EUA, ainda contempla expectativas de inflação para os próximos dois anos praticamente iguais à meta, muito longe do perigo deflacionário. Só não vê a diferença a quermesse, ainda com dificuldade para saber de que lado está o galinheiro.

Alex o efeito de uma redução dos juros sobre a atividade econômica é “praticamente nula”.

Um pacote maior de recapitalização dos bancos seria melhor do que o FED cortar o jutos.

Deflação é um fenômeno bom,o FED não deve impedir esse fenômeno.Toda queda de preços é bem vinda pois eleva o poder de compra do trabalhador.

“Deflação é um fenômeno bom,o FED não deve impedir esse fenômeno.Toda queda de preços é bem vinda pois eleva o poder de compra do trabalhador.”

Dos que têm emprego, você quer dizer?

Não para todos deflação é bom,nem sempre deflação está ligada a desemprego.

Qual sua solução para evitar a deflação? O governo imprimir mais moeda?

Japão fez exatamente o que o FED fez,e não conseguiu evitar uma deflação.

Alex, se me permite uns comentários:

Acho que faltou você dizer porque o quantitative easing perde para outras medidas de estímulo, como um grande estímulo fiscal (como o Krugman defende, e ele tem ignorado que no passado esse tipo de estímulo não funcionou muito bem…).

Entre os que defendem que o Fed está longe de estar sem munição, como o Lucas, creio que eles tem razão em defender esse ponto, pq o quantitative easing é um jeito rápido de botar dinheiro na economia, sem os inconvenientes do estímulo fiscal (tempo de execução, dívida, entre outros).

Voltando para o Brasil, tenho visto que você defende que não se deixem os juros cair, por causa do câmbio. Mas o repasse ainda nem começou a afetar a inflação, que só cai. Creio que as estimativas indicam um trimestre para começarem a aparecer os repasses com toda a força, mas com esse cenário de desaceleração economica forte, é difícil não ser cético quanto a um repasse grande.

Feliz Natal a todos.

TIO, mais uma vez, excelente o artigo.

Conforme apontamos aqui em inumeros comentarios, nem o Fed nem o Treasury sabem o que estao fazendo. A prova disso e’ a sequencia de reviravoltas nas acoes tomadas. Alem disso a falta de resultados e’ total.

Sustentamos como verdades evidentes que:

-Negar um problema nao o resolve (lembram por quanto tempo se recusaram a admitir que estavamos em recessao?).

-Atacar o problema com diagnostico errado so’ cria efeito colateral (os bancos ja’ nao tem mais onde enfiar dinheiro, e os muito ricos investem em treasuries). Um exemplo foi a inflacao tresloucada de commodities, que agora virou deflacao. Por falar em deflacao, lembrem-se de que ja’ avisei aos navegantes que ela continuara’ sua marcha, independentemente do que o Fed possa fazer, em funcao da inercia da medicao.

“Quantitative easing” significa usar dinheiro dos contribuintes para comprar micos. Entre outras coisas – como a vitoria final do “moral hazard” – o problema NAO e’ mais esse, cumpadres! Nao ha’ falta de liquidez porra nenhuma, e o mercado interbancario ja’ descongelou o suficiente para que nao haja asfixia financeira. O “pobrema” e’ que a tchurma esta’ latindo pra economizar caxorro. Lembram que ja’ usei essa expressao aqui em passado nao muito remoto? Neguinho num ta’ comprando mais nada. Alem disso, o banco pode ter um trilhao de dolares em caixa, mas nao vai emprestar um unico puto pra galera de credito duvidoso.

Entao o QE so’ vai resultar em doacao de grana a fundo perdido pros bandidos que criaram o desastre. Quem ainda tem duvida me responda a seguinte pergunta: quando Billy the Ben comprar o primeiro bilhao de porcarias dos bancos, o meu vizinho vai trocar de carro? Eu vou comprar uma camisa nova por causa disso? Querem um exemplinho indireto? A queda do preco da gasolina JA’ representou uma injecao direta de dinheiro no bolso do povao de 350 bilhoes de dolares. Compraram alguma porra com esse dinheiro?

Quem respondeu NAO acertou! Crosses, mas como e’ que o nosso bandidinho central nao percebe isso, hein, galera? Ou sera’ que percebe, mas vem com lorota aproveitando o medo do povo, e da’ a little help to his friends?

Enquanto isso, o modelo Termodinamico esta’ em marcha. A “imunidade” da crise ‘as medidas tomadas ate’ aqui tem corroborado a tese.

Mais um sinal de Depressao. Desde a decada de 30 que nao acontecem suicidios em massa no mercado financeiro. Com esse de ontem ja’ temos 3 em poucas semanas. Certo que esse cara trabalhava com o Madoff (pronuncia-se meidof; made of what? Made of shit!). Mas os outros nao. Espero que os proximos pulem da ponte do Brooklin, assim quem sabe eu fature algum vendendo guarda-chuva pra plateia. Ta’ um tempo miseravel por aqui.

Bobama, o messias, vem ai’ com seu pacotasso de 800 bi. Mais divida publica comprometendo o futuro para fazer misancene. Keynesianismo puro e simples, sem nem sequer usaram um pouco de imaginacao pra dourar a pilula. Mas o Krug axa bao. Veremos.

Um abraco de quebrar costela e um feliz Natal aos amigos

Kleber S.

É “Fio” nem você sabe o que fazer em tempos de deflação.Por isso eu provo que você estar errado ao defender que o FED injete liquidez no mercado.

O Japão fez pesadas intervenções monetária e não conseguiu evitar a deflação.

Feliz Natal para você e todos os freqüentadores desse Blog.

Poucas vezes vi uma afirmação tão imbecil como essa:

“A melhor alternativa para um banco central nestas circunstâncias consistiria em se comprometer com uma meta de inflação baixa, porém positiva. Neste caso, à medida que as expectativas de inflação retornem para o terreno positivo, as taxas reais de juros cairiam e a política monetária voltaria a ter condições de estimular a economia.”

Quer dizer então que basta o FED se comprometer com uma meta de inflação mais alta (levemente positiva) que todos os seus problemas acabaram-se? Viva o Seu Creysson!!!!

Parabéns Alex, o jumento de ouro de Natal é seu!!!!

“Quer dizer então que basta o FED se comprometer com uma meta de inflação mais alta (levemente positiva) que todos os seus problemas acabaram-se? Viva o Seu Creysson!!!!”

Seu Creysson e mais os seguintes economistas:

Greg Mankiw:

Let me suggest this wording for the Fed’s next press release:

“The Committee recognizes that moderate inflation would be desirable under the present circumstances. In particular, the overall level of prices a decade hence should be about 30 percent higher than the price level today. The committee anticipates keeping the stance of monetary policy sufficiently accomodative to achieve that degree of inflation over the coming decade.”

That is, even if the Fed cannot reduce nominal interest rates, it can reduce real interest rates by committing to a modest amount of inflation.

http://gregmankiw.blogspot.com/2008/12/next-round-of-ammunition.html

Paul Krugman

It may seem strange even to have a subsection mentioning monetary policy, given that everything up to this point has stressed the ineffectuality of such policy in a liquidity trap. However, as we noted at the beginning, only temporary monetary expansions are ineffectual. If a monetary expansion is perceived to be permanent, it will raise prices (in a full-employment model) or output (if current prices are predetermined). The mechanism may be seen immediately from equation (6): a rise in the expected future price level P* will shift out the “IS curve” in the current period.

The ineffectuality of monetary policy in a liquidity trap, then, is really the result of a looking glass version of the standard credibility problem: monetary policy does not work because the public expects that whatever it does now, given a chance the central bank will revert to type, and stabilize prices near their current level. If the central bank can “credibly promise to be irresponsible”, that is, convince the market that it will in fact allow prices to rise sufficiently, it can bootstrap the economy out of the trap. (Again, although she does not put it this way, Romer’s (1992) analysis of the U.S. recovery from 1933-1941 suggests that just such a bootstrap process was the main cause of the growth in output).

http://web.mit.edu/krugman/www/bpea_jp.pdf

Olivier Jeanne e Lars Svenson

An independent central bank can manage its balance sheet and its capital so as to commit itself to a depreciation of its currency and an exchange-rate peg. This way, the central bank can implement the optimal escape from a liquidity trap, which involves a commitment to higher future inflation. This commitment mechanism works even though, realistically, the central bank cannot commit itself to a particular future money supply. It supports the feasibility of Svensson’s Foolproof Way to escape from a liquidity trap.

http://www.nber.org/papers/w10679

Quer mais um pratinho de alfafa, ou já consumiu o suficiente por hoje?

“É ‘Fio’ nem você sabe o que fazer em tempos de deflação.Por isso eu provo que você estar errado ao defender que o FED injete liquidez no mercado. “

Juliano:

Você não SABER ler (escrever, nem pensar) e ainda vem dar de especialista em economia monetária? Caso você APRENDER a amarrar seus sapatos sozinho eu TIRAR você do doghouse.

Neste meio tempo você VIVER lá com o Igor.

Bem,

então a Turma do Casseta e Planeta está aumentando. Além do Seu Creysson e do Alex, temos também o Mankiw, o Krugman e o Svenson. Que tal incluir o Feóla também? Como diria o Garrincha, que com um único drible entortaria todos os citados acima, já combinaram com os russos?

Há 18 meses o FED vem injetando quantidades absurdas de dinheiro na economia, em troca de ativos de qualidade cada vez pior (ou seja, na prática tá pintando papel-moeda mesmo), e isso não teve impacto algum sobre a inflação, ao contrário, a pressão deflacionária é cada vez maior. Será que o crédito está comprimido porque os Bancos acham que, qualquer dia desses, o Bernanke possa acordar mal-humorado e ordenar a troca dos papéis podres da Freddie Mac que o FED aceitou como garantia dos dólares novinhos em folha que injetou no sistema?

Nossa, este blog é dos mais engraçados que o já freqüentei. Se ficar triste, é só aparecer por aqui e ler como o meu xará – Alex -dá porrada nos jumentos de lá encima. Dá uma vontade de rir… E, além do mais, você, se ler com cuidado, tentando digerir e pensar os posts, aprende boa economia (Juliano, apenas faz bem se vc se esforçar, nao vale usar os seus exiguos conhecimentos de economia de forma intuitiva)

“Embusteiro” Alex você que se diz o “sábio” da economia monetária me explique o caso do Japão?

Eles fizeram tudo que você defende,salvaram os bancos,deixaram os juros negativos,qual foi o resultado???

Quando a deflação chega não tem monetarista que d jeito.Infelizmente vocês nunca aprendem.

“então a Turma do Casseta e Planeta está aumentando. Além do Seu Creysson e do Alex, temos também o Mankiw, o Krugman e o Svenson. Que tal incluir o Feóla também? Como diria o Garrincha, que com um único drible entortaria todos os citados acima, já combinaram com os russos?”

Hiii Hoooohhhnnn

Salta mais um pratão de alfafa pro Anônimo aqui. Ele não se contenta com pouco! Mas este você vai dividir com o Juliano.

Alex disse…

“então a Turma do Casseta e Planeta está aumentando. Além do Seu Creysson e do Alex, temos também o Mankiw, o Krugman e o Svenson. Que tal incluir o Feóla também? Como diria o Garrincha, que com um único drible entortaria todos os citados acima, já combinaram com os russos?”

Hiii Hoooohhhnnn

Salta mais um pratão de alfafa pro Anônimo aqui. Ele não se contenta com pouco! Mas este você vai dividir com o Juliano.

24 de Dezembro de 2008 17:15

Na falta de argumentos é sempre bom lançar mão da retórica do jumento.

“Na falta de argumentos é sempre bom lançar mão da retórica do jumento.”

Caro Jumegue:

Você leu os “papers”? Se tivesse lido teria percebido a diferença entre “quantitative easing” (que, segundo estes autores, tem pouca chance de funcionar) e a estratégia que advogam.

Em particular, o “paper” do Svensson com o Jeanne entra na parte operacional do mecanismo de comprometimento com um nível de preços mais elevados.

Isto dito, eu não desperdiço argumentos. Vá estudar, mas só depois de manjar toda sua alfafa, senão você se cansa.

Alex,

não li o paper do Svenson porque não tive tempo para tanto (o paper possui muitas equações, o que demanda tempo e tranqüilidade para lê-lo), mas li alguns trechos. Li também o Mankiw e o Krugman.

De qualquer forma, já imagino o que vai acontecer daqui a algum tempo: estudantes brasileiros, após um mestrado na EPGE ou na PUC-RJ, obterão Bolsas da CAPES para cursar doutorado nos Estados Unidos e escreverão teses sobre os motivos pelos quais aquilo que era previsto no paper do Svenson não ocorreu. Basta colocar uma letra grega qualquer no modelo, dizer que representa algum ruído, fricção, rigidez e pronto, a ciência econômica retomará seu curso evolutivo…….quem sabe esse beta ou gama lhe renda até um Nobel no futuro?

Que bom que você já não acha uma imbecilidade. Vejo que tem opiniões bastante fortes (eu diria inabaçáveis, até), mas possivelmente não tão fortes quanto sua matemática.

Vá tentando…

Quem sabe se você fizer um mestrado na EPGE ou na PUC-RJ…

Hheahaeaea. Porque o anonimo aí não assume logo que não entendeu patavina do que havia nos papers ? Não podia haver melhor presente de Natal do que tais comentários desnorteados.

Abraços,

“A melhor alternativa para um banco central nestas circunstâncias consistiria em se comprometer com uma meta de inflação baixa, porém positiva. Neste caso, à medida que as expectativas de inflação retornem para o terreno positivo, as taxas reais de juros cairiam e a política monetária voltaria a ter condições de estimular a economia.”

Inflação seria a solução para os problemas do mundo? Se muda pra Argentina.

O Fed até tenta dizer que vai manter as taxas muito baixas:

“In particular, the Committee anticipates that weak economic conditions are likely to warrant exceptionally low levels of the federal funds rate for some time.”

Espero que funcione.

CARO TIO

Fiquei o dia todo me torturando sobre esse assunto da sinalizacao de uma taxa positiva mas baixa de inflacao. Teoricamente isto sem duvida resolveria o problema proposto. Mas continuo sem visualizar o mecanismo pelo qual esta estrategia seria implementada. Deixemos de lado o exemplo japones, e tambem o americano, pois esta politica era exatamente a do Fed pre-crise. Na verdade, na tentativa desesperada de sustentar esta politica, Billy the Ben trucidou com a taxa de juros, ate’ chegar nesse final melancolico da tal “banda”, que e’ a meu ver um jeito desonesto de admitir que “po, agora f_deu”.

Uma certeza eu tenho: se na segunda-feira os gerentes de vendas da nossa empresa anunciarem pros clientes que a partir do dia Primeiro nossos precos estarao X pct mais caros, assim que o backlog atual for entregue, cerraremos as portas. Mesmo com a taxa aos res do chao, nao ha’ o minimo pricing power. Bens de consumo entao, nem se fala. Subir um centavo significa morte subita.

Minha conclusao e’ que sem que o consumidor tenha purchasing power, as empresas nao terao pricing power. O maximo que o Fed pode conseguir e’ reflacionar commodities, via especulacao com o dinheiro indecentemente gratis que colocou no mercado. Mas a experiencia recente no Japao (perdoe a citacao) mostrou que esse tipo de inflacao “nao resolve”. O que e’ necessario e’ pricing power de maneira ampla, de maneira a recapitalizar as empresas em geral.

O que me deixa frustrado e’ que um dia o PP volta. Nao ha’ mal que nunca se acabe. A politica monetaria voltara’ a funcionar, e a inflacao sera’ ligeiramente positiva. Ai’, para meu emputecimento resignado, vira’ um artigo do Krug dizendo: “Viiiiiu, num falei?”. Nao, Krug, ce num falou porra nenhuma. O modelo Termodinamico teria apenas percorrido o seu curso. A crise atual tera’ sua solucao “natural”, assim que o ciclo tiver chegado ao seu fim natural. Produtores e consumidores “zumbis” terao que morrer, o desemprego causado por isso tera’ que ocorrer, e um sistema de bases mais solidas do que o credito alucinado estara’ in place. A menos que os que irresponsavelmente tentam salvar wowstreet, ou demagogicamente lancam programas keynequermessianus, criem um mal maior por decisoes estabanadas.

Outro abraco de quebrar costelas

Kleber S.

PS: A “solucao” mais rapida seria o governo americano criar o Keynesbank. Este banco sairia emprestando dinheiro para inadimplentes, e, estrategicamente, NAO teria o departamento de Contas a Receber. Ai’ a festa volta, e o Bobama faria um discurso defendendo o direito de quem nao pode pagar, segundo seu raciocinio socialista-demagogico. Esse individuo simplesmente compra o que quiser e NAO PAGA, porra! Esta seria a grande salvacao dos subprimes! No Brasil o Marolinha poderia responder com o Banco do Abreu, e matar de felicidade os clientes-pacheco. E viva a festa com dinheiro alheio.

“Inflação seria a solução para os problemas do mundo? Se muda pra Argentina.”

Caro analfabeto. Uma meta de inflação positiva e baixa (o que já tira a Argentina da parada, a menos que você considere que a inflação platina é moderada) é o remédio sugerido para se lidar com situação de “armadilha da liquidez”, i.e., quando a taxa nominal de juros é zero (ou próxima) e as expectativas de inflação são negativas, implicando taxas reais de juros positivas.

Caso você queira uma versão para colorir, posso providenciar.

“CARO TIO

Fiquei o dia todo me torturando sobre esse assunto da sinalizacao de uma taxa positiva mas baixa de inflacao. Teoricamente isto sem duvida resolveria o problema proposto. Mas continuo sem visualizar o mecanismo pelo qual esta estrategia seria implementada.”

Kléber:

Não é fácil mesmo. Há sugestões sobre aumento do endividamento nominal (aumentaria a tentação do governo elevar a inflação para reduzir a dívida no futuro) por meio de intervenção no mercado de câmbio.

O Svensson sugere o uso de intervenção cambial de modo a ameaçar o capital do BC caso o câmbio se apecie além de certo nível (o argumento é que o BC não deseja pedir capital para o Tesouro, o que ameaçaria sua independência). Assim o BC “amarraria” suas mãos (se comprometeria) no sentido de produzir inflação/depreciação cambial.

O problema em geral é a versão de cabeça para baixo do problema a que nos acostumamos: como o BC se compromete com inflação baixa.

Bem complicado…

Abs

Alex

Alex,

li o paper do Svenson e achei absolutamente inverossímil.

Vamos primeiro aos fatos sobre a crise atual:

1- o mercado imobiliário cresceu a taxas insustentáveis durante um longo período; a oferta de imóveis encontra-se num patamar muito superior à demanda; os preços entraram em queda e assim devem continuar por um bom tempo; a melhor coisa a fazer nesse caso é deixar o mercado de ajustar, qualquer tentativa de intervir nesse mercado apenas vai jogar o problema para o futuro.

2- devido aos mecanismos de financiamento daqueles imóveis e aos meios encontrados pelo sistema financeiro de repartição de riscos, uma parte considerável dos agentes que operam com poupança (bancos, fundos de pensão, fundos de investimento) passaram a incorrer em perdas (reais ou contábeis), o que fragilizou suas estruturas de capital, levando-os a adotar posturas mais avessas ao risco.

3- Devido à contração no crédito, ao efeito-pobreza e às expectativas deterioradas em relação ao futuro da economia (recessão/desemprego/deflação), os agentes diminuiram sua disposição a consumir e a investir, o que impactou o PIB real e os preços.

Em suma, essa é a crise atual: um problema localizado no mercado imobiliário, de difícil solução no médio prazo, desencadeou um processo de fragilização das estruturas de capital dos agentes do sistema financeiro, o que levou à adoção de postura mais conservadora por parte dos bancos (ampliada pela dificuldade em precificar os ativos sem liquidez e os derivativos escondidos dos balanços) que, por fim, afetou empresas e consumidores, tanto diretamente (via crédito) quanto por meio das expectativas. Para "solucionar" a crise, é necessário dar cabo, pelo menos, dos dois últimos problemas. E em que a proposta do Svenson ataca esses problemas? Em nada.

Chega a ser risível a idéia de que um Banco Central busque manter sua independência financeira a qualquer custo e que os demais agentes econômicos "acreditem" que essa independência seria mantida a partir de um compromisso com uma inflação maior no futuro. Mas a questão principal é: e daí? O Banco Central não "produz" preços, no máximo sanciona, a partir de sua política monetária, o que os agentes econômicos estão dispostos a fazer.

O que é uma recessão? O que é deflação? Em uma recessão, a produção da "sua" firma representativa está em queda e os preços por ela praticados também estão em queda. O consumo do seu consumidor representativo também está em queda e os preços que ele se dispõe a pagar também. Como fazer com que essa realidade mude apenas com o comprometimento do Banco Central com uma inflação maior (saindo de uma deflação para um inflação>pense nos incentivos completamente diferentes existentes nesses dois ambientes) que se escora, apenas na sua disposição em não pedir socorro ao Tesouro no caso de ficar sem capital?

Traduzindo para você: o vendedor de galinhas (ou galinheiro representativo), que a cada dia vende menos galinhas e tem que baixar cada vez mais o preço para vender suas galinhas subitamente vai subir o preço das suas galinhas em 3% porque o Banco Central "macho" vai queimar voluntariamente seu capital e, para não ficar na dependência do Tesouro, vai produzir uma inflação de 3% para corroer sua dívida nominal.

Como já disse uma vez: já combinaram com o adversário?

Poe um heterodoxo de Campinas no Fed e o problema estah resolvido. E ainda se livra de um mala-sem-alca.

“O”

Alex você que trabalhou no BC,existe alguma corrente ideológica entre os técnicos do BC?

Eu conheço pessoas que trabalham no BC a maioria é engenheiro.

“li o paper do Svenson e achei absolutamente inverossímil.”

E daí? Em primeiro lugar quem se importa com sua opinião. Em segundo lugar (e muito mais importante), desde quando verossimilhança é critério de julgamento de um modelo? O modelo Arrow-Debreu é a coisa mais inverossímil do mundo, e ainda assim sem ele não conseguiríamos analisar nossas idéias. Constantemente trabalhamos com modelos de um só produto, agente representativo, mundos com dois países, pequenas economias abertas, e toneladas de proposições inverossímeis. Se você não cresceu o suficiente para acreditas nestes contos de fadas, você não serve para ser economista. Tente estudar na Unicamp.

“Em suma, essa é a crise atual: um problema localizado no mercado imobiliário, de difícil solução no médio prazo, desencadeou um processo de fragilização das estruturas de capital dos agentes do sistema financeiro, o que levou à adoção de postura mais conservadora por parte dos bancos (ampliada pela dificuldade em precificar os ativos sem liquidez e os derivativos escondidos dos balanços) que, por fim, afetou empresas e consumidores, tanto diretamente (via crédito) quanto por meio das expectativas. Para “solucionar” a crise, é necessário dar cabo, pelo menos, dos dois últimos problemas. E em que a proposta do Svenson ataca esses problemas? Em nada.”

A proposta é sair da “armadilha da liquidez”, não resolver o problema bancário. Em outras palavras, trata-se de gerar taxas de juros reais negativas. O canal de crédito provavelmente estará obstruído, mas, mesmo se não estivesse, com uma taxa real de juros superior a 6%, não haveria como fazer a economia funcionar.

Entendeu, ou ainda está difícil?

“A proposta é sair da “armadilha da liquidez”, não resolver o problema bancário. Em outras palavras, trata-se de gerar taxas de juros reais negativas. O canal de crédito provavelmente estará obstruído, mas, mesmo se não estivesse, com uma taxa real de juros superior a 6%, não haveria como fazer a economia funcionar.”

Você merecia o “jumento” de ouro por não responder as perguntas direito.Nem Vc sabe como sair da armadilha de liquidez.

Alex,

Nao eh a hora de se adotar um regime de metas de inflacao como instrumento de coordenacao? Assim, o Fed pode sinalizar que estah mirando nos 3 ou 4% de inflacao.

A experiencia de metas de inflacao (IT) tem sido bem sucedida em trazer inflacao para baixo, em direcao a uma meta, em varios paises.

Se o Fed sinalizar que estah mirando nos 4%, os produtores podem entender que aumentar os precos/salarios em 4% nao vai bota-los em uma desvantagem competitiva.

“O”

Quando falei que o modelo é inverossímil, não estava falando sobre mercados competitivos, pequenas economias abertas etc. É óbvio que qualquer modelo é uma simplificação do mundo e isso não deve ser considerado um problema a priori pois isso acontece em qualquer área do conhecimento. O que é inverossímil é sair de uma armadilha da liquidez usando como estratégia o comprometimento com uma inflação maior, cuja credibilidade viria da restrição patrimonial do Banco Central. É absolutamente inverossímil. Lembre-se, o Banco Central não “produz” preços. E sem preços mais altos, não se sai da armadilha da liquidez, segundo o modelo.

Ao longo das últimas quatro décadas, Keynes foi do céu ao inferno. De Bíblia econômica, a Teoria Geral virou motivo de chacota entre os novo-clássicos. O que deveria ser uma teoria geral, acabou sendo chamada de teoria da exceção, aplicável, se muito, em situações de depressão econômica.

De fato, a Teoria Geral não é uma teoria geral, possui certas inconsistências e arbitrariedades, mas não devemos esquecer que ela foi praticamente o “marco zero” da macroeconomia, além de possuir diversos insights preciosos, que nenhum economista antes dele foi capaz de ter.

Assim como a Teoria Geral de Keynes, esses modelitos de reputação/credibilidade do Banco Central, que servem, em grande medida, de justificativa téórica para os regimes de metas de inflação, não são aplicáveis em qualquer situação, pois foram concebidos para os casos em que o Banco Central convive com inflação positiva. Gostaria de saber como ficam a reputação e a punição de um Banco Central, nos modelos tradicionais, que se compromete com uma taxa de inflação moderadamente alta (3% ao ano), mas que entrega uma deflação de (5% – conforme os dados apresentados em seu artigo na Folha).

“Você merecia o “jumento” de ouro por não responder as perguntas direito.Nem Vc sabe como sair da armadilha de liquidez.”

Eu sei, mas só quem sabe ler viu a resposta…

“Quando falei que o modelo é inverossímil, não estava falando sobre mercados competitivos, pequenas economias abertas etc. É óbvio que qualquer modelo é uma simplificação do mundo e isso não deve ser considerado um problema a priori pois isso acontece em qualquer área do conhecimento. O que é inverossímil é sair de uma armadilha da liquidez usando como estratégia o comprometimento com uma inflação maior, cuja credibilidade viria da restrição patrimonial do Banco Central. É absolutamente inverossímil.”

Deixa eu entender: algumas coisas são inverossímeis, mas você aceita. Outras são inverossímeis, mas você não aceita porque, bem, são inverossímeis… É um bom critério. Você pode ir longe como chapeiro, motorista de táxi, ou até mesmo caixa de banco. Mas definitivamente vai ter que desistir da economia.

“Alex,

Nao eh a hora de se adotar um regime de metas de inflacao como instrumento de coordenacao? Assim, o Fed pode sinalizar que estah mirando nos 3 ou 4% de inflacao.

A experiencia de metas de inflacao (IT) tem sido bem sucedida em trazer inflacao para baixo, em direcao a uma meta, em varios paises.

Se o Fed sinalizar que estah mirando nos 4%, os produtores podem entender que aumentar os precos/salarios em 4% nao vai bota-los em uma desvantagem competitiva.

“O””

Concordo. Como escrevi acima, o problema é o mesmo da desinflação com o sinal trocado. Obviamente a amostra é muito pequena, mas as duas economias que apresentaram “armadilha da liquidez” são também economias nas quais os bancos centrais não têm metas explícitas.

Vamos ver se o problema se desenvolve, por exemplo, na Zona do Euro, ou no Reino Unido, onde os BCs têm mandato para perseguir uma meta positiva. Se ocorrer por lá, a proposta terá falhado; senão, pode ser que faça sentido mesmo.

Abs

Alex

Alex existe uma correlação forte entre a deflação e e os derivativos.Principalmente devido a presença de Atrattores estranhos.

TIO

Em uma reuniao de comemoracao natalina com um grupo seleto de amigos de diversos ramos da economia, analisamos tentativamente a “proposta Svenson” do ponto de vista tatico. Gostaria muito de receber seus comentarios/criticas ao que segue.

1- A taxa de cambio e’ mandato do Treasury. O Departamento absorve o saldo de dolares da conta cambial com bonds. Para se ter depreciacao cambial, e’ necessario obviamente que haja uma sobra de dolares no sistema. Mas o governo precisa desesperadamente colocar titulos no mercado para sustentar a gastanca dos bail-outs diversos que tem implementado para evitar a crise sistemica. Vai dai’ que o Tesouro esta’ praticamente esterilizado como “fonte doadora”.

2- O Fed controla a taxa basica pela compra de titulos de curto prazo. Para traze-la para quase zero, ele teve que tornar o mercado desses titulos em estado de escassez, dai’ o preco exorbitante que assistimos atualmente. Vai dai’ que o Fed tambem nao tem mais municao para jogar dolares no mercado por esta via.

3- A terceira via seria de “helicoptero”, como disse Billy the Ben em dia de Marolinha. Acho que ele tinha ido no Fogo de Chao em Washington e tomado muita caipirinha quando falou uma asneira destas. Ele na verdade precisaria de um outro veiculo. Qual seria este veiculo? A compra de titulos privados ou de treasury bonds de longa maturacao. O que nada mais e’ do que “quantitative easing”. No entanto, ate’ o Krug percebeu que QE num funciona.

4- Como voce demonstrou – muito elegantemente – “la’ atras”, paises de alta taxa de poupanca tem a tendencia de longo prazo de terem moedas desvalorizadas e vice-versa. Como a taxa de poupanca americana e’ baixa, o “driving force” e’, por este fator, de dolar alto. Entao o maximo que a “proposta Svenson” pode criar e’ um desequilibrio temporario. Mas nao foi justamente isso que aconteceu quando o Fed se pos a abaixar a TB adoidado, que desvalorizou o dolar barbaridade, criou inflacao record dos ultimos 20 anos, mas que nao so’ nao resolveu nada como tambem acabou refluindo para deflacao?

Um grande abraco

Kleber S.

controle de agregados monetários seria uma forma eficiente de controlar a inflação.

Alex você é a favor da redução da carga-horaria de Macro no curso de economia,economia monetária…. .

A maioria das pessoas que fazem economia optam o curso porque pensam que vão ter uma forte base em finanças.Os cursos deveriam da uma enfase maior a cadeiras como microeconomia,derivativos,econometria ,calculo,estatística.

Ao meu vê os cursos gastam muito tempo dando Macro para os alunos,o que é de certa forma é “inútil” para quem trabalha em empresa.

Eu fiz engenharia na Poli agora estou me formando em economia na FEA acho que o curso deveria focar na areá de exatas.

“Vamos ver se o problema se desenvolve, por exemplo, na Zona do Euro, ou no Reino Unido, onde os BCs têm mandato para perseguir uma meta positiva. Se ocorrer por lá, a proposta terá falhado; senão, pode ser que faça sentido mesmo.”

Para o problema se desenvolver nessas economias, o Banco Central deve dar o primeiro lance, que é levar a taxa de juros nominal a zero. Será que o BCE, que tem tara por juros altos, vai levar os juros a zero? Só vendo para crer.

Se o Fed sinalizar que estah mirando nos 4%, os produtores podem entender que aumentar os precos/salarios em 4% nao vai bota-los em uma desvantagem competitiva.

“O””

Concordo. Como escrevi acima, o problema é o mesmo da desinflação com o sinal trocado. Obviamente a amostra é muito pequena, mas as duas economias que apresentaram “armadilha da liquidez” são também economias nas quais os bancos centrais não têm metas explícitas.

Já combinaram com o adversário?

Qual será o próximo livro que o Alex vai citar? Acho que é esse:

http://www.amazon.com/Pollyanna-Eleanor-H-Porter/dp/0689849109

Olá Alex. Prato cheio para sua próxima coluna. Valor de sexta feira 26/12. Artigo de Flávio Basilio, criticando a teoria neoclássica. Porém esse até um aluno de graduação pisaria…

Bom proveito!

Indeed, since the spring of 2001, the Bank of Japan has expanded the monetary base by more

than 60 percent. If this expansion had been perceived as permanent, it would have resulted in

dramatically increased expectations of future ination in Japan, which would have shown up in

either a large depreciation of the yen or a large rise in long interest rates. Obviously, none of this

has happened, and the obvious explanation is that the Bank of Japan is expected to contract the

monetary base in the future.

Svenson (pag 16)

Assim fica fácil né? Esses japoneses são muito pessimistas mesmo…

“Já combinaram com o adversário?

Qual será o próximo livro que o Alex vai citar? Acho que é esse:

http://www.amazon.com/Pollyanna-Eleanor-H-Porter/dp/0689849109|”

Nossa, o Inverossímil é um sujeito letrado. Deve ter a coleção completa da “Sabrina” também…

Além da inverossimilhança da proposta do Svenson (no que tange à reversão de expectativas), sua aplicação no mundo atual, no qual dois países importantes estão em armadilha (EUA e Japão) e talvez outros caminhem para o mesmo problema, seriam as seguidas desvalorizações competitivas que poderiam ocorrer, já que seria o setor exportador que tiraria o país do lamaçal. No limite, poderíamos trocar a deflação por hiperinflação planetária e profunda instabilidade cambial.

TREASURIES WALK, TALK LIKE AN OLS-TIME BUBBLE

Leiam este artigo publicado no site da bloomber.com hoje. E’ o segundo publicado neste sentido. O primeiro os amigos leram aqui…

Um abraco de quebrar costela

Kleber S.

Tio “O”

O host da celebracao natalina de ontem lutou na batalha de Surigao Strait. Esta batalha ficou famosa por ter sido a unica vez na historia naval em que se obteve o sonho do “T Crossing”. Para quem nao e’ versado no assunto, o T Crossing e’ uma situacao em que uma armada tem seus navios enfileirados “broadside” contra o inimigo enfileirado proa-popa. Este ultimo grupo faria o papel da Luzia na horta, quando pintou aquele bando de negoes, pois eles teriam apenas os canhoes de proa do primeiro navio a combater todo o fogo concentrado dos navios inimigos, que por estarem alinhados broadside, estariam com todos os seus canhoes em condicao de tiro. Ai’ a coisa fica mais facil que bater em morto. Esta configuracao sempre foi considerada teorica, uma vez que nenhum comandante naval seria estupido o suficiente para se colocar naquela situacao. Ate’ Surigao Strait, quando o japones vacilou, e crau!

Neste sentido, o sonho de toda empresa e’ que seu concorrente suba precos numa condicao de super-oferta, que e’ precisamente o que temos agora. E’ MUITO mais negocio para as empresas liquidar um concorrente do que um aumento de precos esteril. Justamente porque esta liquidacao propiciaria pricing power no medio e longo prazos. Faco votos que o nosso principal concorrente seja fan do Krug, e siga seu conselho.

Alias, como mecanismo para reflacionar consistentemente o mercado, eu proponho justamente isso: a eliminacao de zumbis. Xumbo na gorduxinha do mais fraco. Por isso mesmo que a politica Fedelha esta’ dando nissoquitai’: exceto pelo Lehman Bros, estao tentando salvar todo mundo. Enquanto isso os zumbis nao sao enterrados, e a guerra de precos persiste. Mas como nao tem mal que nunca se acabe, a deflacao acabara’ fazendo esse servico profilatico. Ai entao teremos a tal inflacao benigna. So’ que este e’ um jeito perigosamente burro de se promover a limpeza. O melhor teria sido deixar a recessao seguir seu curso dentro das regras convencionais, em vigencia anterior ‘a crise.

Um abraco de quebrar costela

Kleber S.

Que cagação de regra que tá isso aqui, rapaz!

A essa altura do problema nego vem falar em verossimilhança. É preciso baixar a bola, pois tanto o QE, como a proposta do Mankiw, o paper do sueco e etc, são idéias alternativas, enfim, um caminho para se tentar pelo menos aliviar os efeitos da crise. Não vi nem um deles, nem mesmo o marrento do Krugman (que se antes já não era um poço de humildade, após o prêmio da academia sueca está que não se aguenta), apresentar estas teses como soluções finais.

Senhores, no Japão houve estímulo fiscal, seja por dispêndio direto do governo, seja por redução de impostos?

Aliás, houve em algum momento da história uma esforço fiscal e monetário da magnitude do que se pretende agora?

Quanto a dívida americana – me corrijam o engano – é relativamente baixa, portanto os déficits gerados pelos dispêndios atuais não são um grande pŕoblema.

Só para antecipar, eu sou bastante cético com relação a uma recuperação no curto prazo, temo mesmo pelo pior, mas 1 mês antes do Lehman ir para o saco eu também não acreditava no fim dos bancos de investimento, para citar apenas um dos eventos INVEROSSÍMEIS, logo eu no mínimo compro uns pózinhos desses planos aí.

abraços.

Arlequim

No Japao fizeram de tudo sim, exceto por transformar o palacio de Marunouchi em puteiro. O maximo que conseguiram foi um “spread-out in time”. Alem, e’ claro, de “criar” o carry trade, que mais recentemente virou “corre trade”, levando a uma valorizacao expressiva do ien. Essa valorizacao rapida contribuiu para a queda de 26 porcento nas exportacoes japonesas em novembro. Modelo termo em acao! A “law of unintended consequences” continua dando curso destruidor ao desequilibrio japones de decadas atras. O – controverso – artigo de Svenson, segundo um comentario acima, faz uma abordagem pra la’ de porca da situacao japonesa. Ta’ certo que a cultura japonesa e’ paciente, mas dizer que a coisa nao colou por la’ porque neguinho acha que o BoJ vai acabar subindo a taxa basica, beira ‘a desonestidade intelectual. Anos e anos de expectativa frustrada e’ dose cavalar, nao e’ mesmo Arlequim?

Um abraco de quebrar costela

Kleber S.

Interessante que a discussao estah agora voltando para o assunto da politica fiscal porque eu andei lendo e aprendendo sobre este topico.

Primeiro, existe um resultado teorico que eh unanime na literatura, keynesianos e o Lucas concordam com isso: investimento publico deve ser anti-ciclico, isto eh, nao existe tempo melhor para construir aquela ponte do que durante uma recessao. A logica, do ponto de vista de um economista classico, eh simples: recessoes sao periodos em que o preco dos insumos para o investimento publico sao ciclicamente baixos, isto eh, uma mera questao de alocacao intertemporal dos gastos dita que o investimento publico seja anti-ciclico.

Segundo, existe alguma concordancia na literatura teorica sobre os efeitos da politica fiscal. Aqui, existe uma forte presuncao de economistas keynesianos que o gasto publico pode estimular a demanda durante uma recessao. Para os economistas classicos, o mecanismo eh diferente, talvez um pouco menos convincente: um aumento do gasto publico significa mais imposto no futuro, portanto menos riqueza privada, daih um aumento na oferta de trabalho (King e outros no AER). No trabalho do King e outros existem alguns casos em que a politica fiscal nao eh efetiva, mas uma sintese da literatura pode dizer que em geral economistas concordariam teoricamente que estimulo fiscal eh efetivo como estimulo anti-ciclico.

Terceiro, apesar da presuncao teorica, a evidencia empirica a favor da existencia de um efeito da politica fiscal no nivel de atividade eh fraca ou inexistente. Existem varios trabalhos recentes (Blanchard-Perotti no QJE, por exemplo) que nao conseguem achar um efeito do gasto publico no nivel de atividade. Mais surpreendentemente para alguem com treinamento keynesiano (como eu), praticamente toda a evidencia a favor de efetividade de estimulo fiscal se concentra em um caso particular: as reducoes de imposto!

“O”

“Terceiro, apesar da presuncao teorica, a evidencia empirica a favor da existencia de um efeito da politica fiscal no nivel de atividade eh fraca ou inexistente. Existem varios trabalhos recentes (Blanchard-Perotti no QJE, por exemplo) que nao conseguem achar um efeito do gasto publico no nivel de atividade. Mais surpreendentemente para alguem com treinamento keynesiano (como eu), praticamente toda a evidencia a favor de efetividade de estimulo fiscal se concentra em um caso particular: as reducoes de imposto!”

Resultado supreendente mesmo, ainda que consideremos o caso de uma economia aberta com câmbio flutuante, pois imagino que se refira à economia americana, que certamente não se encaixa no modelo de pequena economia aberta.

Ainda assim, no velho modelo Mundell-Fleming, mesmo no caso de uma economia grande, parte do estímulo fiscal se perdia. Será que é por aí?

Abs

Alex

Eu tenho que reler o Blanchard-Perotti (li 2 semanas atras, mas tomei vinho no jantar hoje!), mas se minha memoria nao falha, o problema eh crowding-out do investimento privado. Vou ver se encontro o paper, jah volto.

Essa eh a referencia:

Olivier Blanchard & Roberto Perotti, 2002. "An Empirical Characterization Of The Dynamic Effects Of Changes In Government Spending And Taxes On Output," The Quarterly Journal of Economics, MIT Press, vol. 117(4), pages 1329-1368, November.

Alex,

Na realidade o paper do Blanchard-Perotti encontra um efeito positivo do gasto no nivel de atividade, o puzzle eh que eles encontram um forte efeito negativo de aumentos de gastos E aumentos de impostos sobre o investimento privado, que eles consideram surpreendentemente do ponto de vista keynesiano.

Para trabalhos mostrando inefetividade de gastos publicos, os resultados mais fortes e interessantes sao do Uhlig (econometrista alemao, de Chicago) e Mountfort e da Valerie Ramey.

Os Romers tem um paper sobre o efeito de aumentos nos impostos que encontra efeitos negativos, grandes e robustos sobre o nivel de atividade — outro paper confirmando o que disse sobre os efeitos positivos de cortes nos impostos sobre o nivel de atividade, e o investimento em particular (bem relevante para o Brasil!)

http://ideas.repec.org/p/nbr/nberwo/13264.html

“This paper investigates the impact of changes in the level of taxation on economic activity. We use the narrative record — presidential speeches, executive-branch documents, and Congressional reports — to identify the size, timing, and principal motivation for all major postwar tax policy actions. This narrative analysis allows us to separate revenue changes resulting from legislation from changes occurring for other reasons. It also allows us to further separate legislated changes into those taken for reasons related to prospective economic conditions, such as countercyclical actions and tax changes tied to changes in government spending, and those taken for more exogenous reasons, such as to reduce an inherited budget deficit or to promote long-run growth. We then examine the behavior of output following these more exogenous legislated changes. The resulting estimates indicate that tax increases are highly contractionary. The effects are strongly significant, highly robust, and much larger than those obtained using broader measures of tax changes. The large effect stems in considerable part from a powerful negative effect of tax increases on investment. We also find that legislated tax increases designed to reduce a persistent budget deficit appear to have much smaller output costs than other tax increases.”

O problema com choques de política fiscal é que há poucas evidências de que eles funcionam. Mountford e Uhlig acharam o seguinte:

Our main results are that

* a surprise deficit-financed tax cut is the best fiscal policy to stimulate the economy

* a deficit[-financed government] spending shock weakly stimulates the economy.

* government spending shocks crowd out both residential and non-residential investment without causing interest rates to rise.

Blanchard e Pèrrotti acharam:

we find that both increases in taxes and increases in government spending have a strong negative effect on private investment spending. This effect is consistent with a neoclassical model with distortionary taxes, but more difficult to reconcile with Keynesian theory: while agnostic about the sign, Keynesian theory predicts opposite effects of tax and spending increases on private investment. This does not appear to be the case.

Outra coisa que merece atenção é que os exemplos que as pessoas citam como evidência de estímulo fiscal que funcionou, como o New Deal, a participação americana na Segunda Guerra, e o armamento nazista, de acordo com alguns céticos, não valem muito. No New Deal o déficit nem aumentou muito. O multiplicador calculado para a economia americana na época da Segunda Guerra é baixo, em torno de 1 (pode-se argumentar que as privações da época contribuiram para esse resultado). Os nazistas realmente aumentaram o PIB, mas a parcela dos salários no PIB caiu, assim como a distribuição de renda piorou muito (isso sem levar em conta que havia um psicopata no poder).

“The previous literature has emphasized the Nazi policy of holding down real wages as a contribution to the rapid expansion of employment, the opposite of the perverse wage‐increasing policies of Roosevelt’s NRA. Indeed, Barkai shows that the share of German wage income in national product declined from 64 to 59 percent between 1932 and 1936, while the increase in profits was “quite spectacular” (p. 196). Likewise, Abelshauser (p. 148) reports that the income share of the bottom half of the income distribution fell from 25 to 18 percent between 1928 and 1936.”

http://www.nber.org/papers/w14560.pdf

Se os salários pagos pelas iniciativas do governo em dar trabalho forem mais altos do que o do mercado, o desemprego pode aumentar persistir (http://www-rcf.usc.edu/~quadrini/papers/PublicEmployPap.pdf).

Bem, no Japão, eles bem que tentaram um estímulo fiscal através de gastos maiores, mas não levou a uma recuperação genuína (pode-se argumentar que a melhora em 1996 tenha sido fruto de cortes de impostos no final de 1994). Além disso eles devem ter tido bons motivos para desistirem de continuar com isso. Para o argumento contrário: http://www.petersoninstitute.org/publications/chapters_preview/35/2iie2628.pdf

Além de tudo isso, todos os estudos que eu já encontrei colocam um multiplicador associado ao estímulo por meio de cortes de impostos como maior que o associado a aumentos nos gastos.

Abraço.

Uma curiosidade morbida

O escroque internacional Bernie Madoff, que basicamente eliminou 50 bilhoes de dolares dos livros de milhares de investidores, pertence ‘a comunidade judaica. Como ele precisava receber confianca absoluta por parte de seus investidores, para que estes nao ficassem fazendo perguntas que eventualmente expusessem a fraude, ele administrava seu “fundo” como se fosse um clube. Nao era para qualquer um. Devido ao seu grande “sucesso”, havia investidor de montao implorando para ser aceito no clube. O sr. Madoff por sua vez so’ aceitava membros da mesma comunidade.

Fazendo umas contas de portugues, supondo que a renda da comunidade vivendo dentro e fora de Israel seja a mesma – o tamanho das populacoes e’ mais ou menos o mesmo – o “PIB” desta comunidade seria de aproximadamente 370 bilhoes de dolares. O sr. Madoff tera’ portanto eliminado uns 13 a 14 pct dessa riqueza numa unica tacada!

Um abraco

Kleber S.

Kléber:

Eu fz uma conta supondo que a população dos meus patrícios tenha, em média, a mesma renda per capita do país em que vive (acho que subestima a renda, mas, vá lá).

Ponderando pela poulação judaica em cada país (usei os 11 primeiros, para incluir o Brasil, o que soma 95% da população judaica mundial), achei uma renda per capital média da ordem de US$ 33 mil. Multiplicado pela população (cerca de 15,5 milhões) temos um PIB da ordem de US$ 510 bi.

Se todos os US$ 50 bi do Maddoff “pertencessem” a patrícios, teríamos pouco menos de 10% do PIB judaico afetado.

Oy vey!

Abs

Alex

Alex, mas eh bem maior que a media dos paises em que eles vivem. Soh no suburbio em que eu moro, deve haver uma boa duzia de bilionarios judeus (um deles, um tal de Thomas Friedman do New York Times).

Alex, seus calculos sem duvida sao mais precisos que os meus. Eu simplesmente dobrei o PIB de Israel. De qualquer maneira mesmo 10 pct e’ uma coisa estarrecedora. Essa calculeira me veio ‘a cabeca quando vi noticias do ataque israelense ao Hamas, que pode desembocar em guerra. Os cofres estao mais vazios agora, gracas ao canalha.

Nao vi uma unica noticia na midia sobre o fato de que os investidores do Bernie sao todos da comunidade. No entanto o que se comenta por aqui e’ que isso e’ real. Eu so’ posso garantir que todos os nomes que vi de pessoas entrevistadas sao altamente provaveis de serem seus “patricios”. Claro que isso nao prova nada, pois meu nome e’ judeu-polones, mas nao sou membro da comunidade.

De qualquer maneira, nossas preces para Israel.

Abracao

Kleber S.

Caro Alex, preciso de um rápido conselho seu.

Me formei em Economia há pouco tempo, estou entendiado com o trabalho e pretendo parar para estudar para o exame da Anpec e fazer mestrado acadêmico. Você acha uma boa idéia, considerando que faço 25 anos em maio?

Abs.

“Alex, mas eh bem maior que a media dos paises em que eles vivem. Soh no suburbio em que eu moro, deve haver uma boa duzia de bilionarios judeus (um deles, um tal de Thomas Friedman do New York Times).”

Concordo, mas, pô, fiz a conta em mais ou menos 5 minutos com os dados que tinha. A hipótese da renda per capita da populção judaica coincidir com a renda per capita dos países em que moram subestima bem a renda, mas serve para estimar um teto relativo ao tamanho da perda: 10% do PIB judaico. Um valor mais provável deve ser metade disto, mas é só “gut feeling”.

Danilo:

Faça. Eu entrei no mestrado com 24 anos; se tudo correr bem você entrará com 26.

Abs

Alex

Regra de convivência: não me mandem comentários que sejam cópias muita extensas de um texto qualquer. Quem me mandar, como recebi há pouco, um texto de quatro páginas com quase 14 mil caracteres, pode esperar sentado. Eu não vou publicar.

Mande um resumo do texto com link para o original, ou uma cópia de um ou dois parágrafos, também com link para o original. Eu prefiro o resumo das idéias principais. Mostra que o leitor de fato entendeu o artigo; papaguear o texto pega mal, pelo menos comigo.

P.S.

Exemplos de como se faz uma cópia e resumo com link podem ser achados nos comentários do “O” (?) no dia 26/12 às 22:29 e do Adolpho no dia 27/12 às 13:xy (não vou checar agora).

Alex o Impa para mestrado em economia é uma boa opção?

Meu orientador aqui na Unicamp me indicou o Impa por causa do Aloísio Araújo,a Lei de Falências teve influencia do Araújo.

Danilo o Anpec é um exame fácil,você tem que ter um bom raciocínio para resolver as questões.

Uma sugestão boa seria o livro a arte de resolver problemas,ele te ensina como resolver problemas matemáticos difíceis,outra sugestão seria o livro The USSR Olympiad Problem Book: Selected Problems and Theorems of Elementary Mathematics.

Ele tem problemas matemáticos complexos que te ajudariam a melhorar sua capacidade analítica para resolver problemas do Anpec.

(A maioria dos problemas requer matemática de Ensino Médio),mas são problemas bastantes complexos de se resolver), todos os problemas vem resolvido.

Alex a idade do pessoal que se forma no Brasil é um pouco em relação a dos EUA.Quando morei la meu “irmão americano” estudava ADM.A média do pessoal que estudava com ele era de 23,24 anos,os alunos se formavam com 27 anos em diante.

Mudando de assunto, alguem esta a fim de discutir economistas (isto eh, seres humanos do sexo feminino que sabem o que eh uma paridade de poder de compra)?

Quem eh a top do Brasil? Da academia americana? Dos mercados?

Alex quais ações você me indica para comprar agora?

Alex caso as commodities não subam tanto como subiram nos últimos 5/6 anos,caso elas se permaneçam como foi observado em 96,97…. é possível o Brasil manter crescimento de 5% com inflação de 4,5%?

O governo fez uma (MP) publicada autorizando o Tesouro Nacional a emitir títulos para capitalizar o Fundo Soberano.

http://www.estadao.com.br/estadaodehoje/20081227/not_imp299420,0.php

Fernando

O Brasil pode crescer 5 pct ao ano, ou ate’ mais, caso contrate o presidente do IBGE argentino.

Foi interessantissima a noticia da criacao do Fundo Soberano. Me lembrou aquela piada antiga do Juca Chaves, que foi num puteiro da Praca Pigalle com um amigo.

Um abraco de quebrar costela

Kleber S.

Ao amigo que nao sabe que acoes comprar: nao compre porra nenhuma, cumpadre. Porque quem nao sabe o que comprar, tambem nao vai saber a hora de vender. Voce sera’ um otimo candidato a morrer com mico nas maos.

Outro abraco

Kleber S.

economistas femeas… ta ai um bom assunto… essa é uma commodity escassa… nao conheço a “top” brasileira

Meu voto para o Jumento de Ouro, que dada a magnitude da asneira, na verdade merece uma comenda da Grande Ordem Asinina Universal, vai para a criacao do Fundo Coberanus (o “c” seria com cedilha, desculpem a nossa limitacao).

Pra isso, nao ha’ alfafa que chegue.

Um abraco de quebrar costela

Kleber S.

nacional, meu voto: Monica de Bolle

O BC não deveria baixar os compulsório para os bancos.Essa medida vai impactar na inflação no ano que vem.

Poderia até ter uma redução dos juros caso o BC não liberasse tanto compulsório.

alex que que c acha q eu faco caso ou compro uma bicicleta?

Cara Cambada

Eu pensei que nada na vida fosse mais capaz de me chocar. Mas lendo uma reportagem sobre o Fundo Soberano, descobri o que todo mundo por ai’ ja’ deve saber: que o governo vai emitir titulos para capitalizar o fundo!!!

Confesso que alem de chocado tambem fiquei envergonhado. Porque nos brasileiros temos a mania de sermos espertos, enquanto nossos irmaos portugueses sao diuturnamente sacaneados como se fossem o povo mais burro do planeta. MAS O QUE E’ QUE A GENTE VAI CONTAR PROS LEITORES DO DIARIO DO POVO, HEIN, MOCADA? QUE TOMAR DINHEIRO EMPRESTADO PRA POR NA POUPANCA E’ BOM NEGOCIO, E’?

Mas vao ser burros assim no diabo que os carregue!

Um abraco de quebrar costela

Kleber S.

Parece que a Monica vai ganhar por unanimidade na categoria nacional… Alguem teria um link para uma foto dela?

E na internacional, alguem tem sugestoes?

Segue link:

http://www.galanto.com.br/equipe_pag_um.php

“MAS O QUE E’ QUE A GENTE VAI CONTAR PROS LEITORES DO DIARIO DO POVO, HEIN, MOCADA? QUE TOMAR DINHEIRO EMPRESTADO PRA POR NA POUPANCA E’ BOM NEGOCIO, E’?”

Kléber:

Há 7 meses postei um e-mail que mandei para a clientada. Não vou reproduzí-lo aqui, mas, só para constar:

* Given that, the opportunity cost of the resources invested in the Brazilian Sovereign (BS) Fund is the cost of the domestic debt. The challenge BS Fund managers face, then, is to generate assets whose yields should beat the cost of the debt, a task that, as many experienced hedge fund managers in Brazil can attest, is easier said than done.

* Assets in the BS Fund should be highly correlated with local business cycle, meaning that they should do well when collection is booming, and not so well when collection dwindles, a feature that is unlikely to get any high praise in terms of financial soundness.

Alex, falou o mestre.

Da minha parte, prometo que a partir de agora nao conto mais piada de portugues.

Um grande abraco

Kleber S.

PS: BS Fund e’ um otimo nome em ingles. BS standing for…

Alex você voltaria para o Banco Central como presidente caso fosse convidado ?

Sempre tive a curiosidade de saber o que leva economistas a aceitarem irem para o BC.

Um dos maiores choques culturais que tive ao deixar o Brasil foi descobrir como nós somos ruins de mulher.

Sim, temos bunda! Mas de todos os países do mundo que conheci, em nenhum existe tão poucas mulheres bonitas que são inteligentes. Em outras culturas (por exemplo: Europa Ocidental, EUA), não existe correlação entre beleza e inteligência feminina. Quando você ouve falar de uma mulher que conseguiu sucesso, não assume que seja uma Marilena Chauí…

(exemplos: http://home.uchicago.edu/~eoster/index.html http://drfd.hbs.edu/fit/public/facultyInfo.do?facInfo=ovr&facEmId=nashraf@hbs.edu

http://patagonia.econ.columbia.edu/ages/?q=facebook/allyears (procura por Petra Persson))

Creio que é uma característica cultural nossa, as famílias planejam um casamento cedo para as moças bonitas, elas então não investem em sua formação intelectual… O que esperar afinal de um país que cultua a Xuxa?

Um exemplo de mulher boa americana, muito inteligente, ainda que do mal: Dana Perino.

Poxa vida, parece que ninguem gosta de falar de mulher aqui. O Nachifre pode ser o diabo mas ele fala tambem de outros assuntos que nao economia e como melhor lamber as botas da dilma.

Po, Alex, o niver por aqui ta’ baxo, ne’ tio? Esse negocio de misturar genero com economia num ta’ cum nada! Parece cunversa de bebum no bar do Leo em fim de noite se terca.

Abracao

Kleber S.

Que caretice, Klebao!? Qual o problema de se falar sobre mulheres *ou sobre homens para quem gosta?

http://macroblog.typepad.com/macroblog/2009/01/a-refresher-on.html