Desventuras em série. Por Alexandre Schwartsman

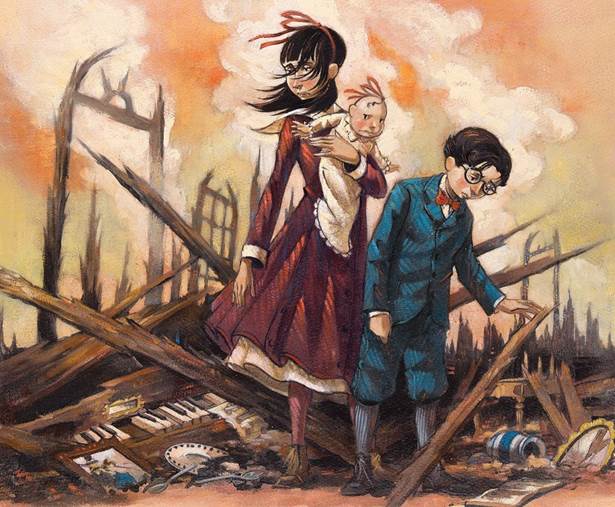

Desventuras em série

Por Alexandre Schwartsman

…o que nos resta é seguir em frente com as reformas. É tentador, mas falso, imaginar uma alternativa fácil para a retomada sem avançar no caminho tortuoso que, com esforço, tentamos abrir agora.

Esta é uma coluna chata. Há números em demasia e as conclusões são desagradáveis. Assim, raro leitor, considere-se alertado. Pode, claro, reclamar, mas não por falta de aviso…

De fato, o péssimo desempenho do produto em 2016 já começa a lançar sombras sobre 2017. Em parte isto ocorre por razões estatísticas, mas também por motivos econômicos.

A questão estatística é de fácil compreensão. Medido a preços do terceiro trimestre de 2016 e ajustado ao padrão sazonal o PIB atingiu R$ 1,577 trilhão no primeiro trimestre, R$ 1,570 trilhão no segundo e R$ 1,557 trilhão no terceiro. Assim, caso se mantenha neste valor no último trimestre, atingiria R$ 6,260 trilhões em 2016 garantindo queda de 3,4% na comparação com 2015 (R$ 6,481 trilhões).

Mantendo-se no mesmo patamar ao longo de 2017, isto é, sem queda adicional em cada trimestre, cairia para R$ 6,227 trilhão em 2017 (4 x 1,557), ou seja, redução de 0,5% (R$ 33 bilhões) no ano que vem. Posto de outra forma, o carregamento estatístico (carry-over) para 2017 já é negativo em 0,5% e deverá ficar mais negativo caso, como se espera, o PIB do quarto trimestre deste ano caia ainda mais.

Assim, para que o PIB de 2017 empatasse com o de 2016 seria necessário que observássemos a cada trimestre do ano que vem um crescimento médio na casa de 0,9% ao ano. Na mesma linha, um crescimento (modesto) de 1% em 2017 requereria que o PIB trimestral se expandisse a um ritmo médio anualizado de 2,5%, ainda mantendo a suposição (otimista) de crescimento nulo no quarto trimestre deste ano.

À luz destes números (sem, portanto, qualquer raciocínio econômico mais elaborado) é difícil escapar da conclusão que o crescimento esperado para 2017 deverá ser baixo, mesmo se a economia começar a se recuperar (do ponto de vista do produto trimestral) no começo do ano que vem. Neste sentido, inclusive, a avaliação mais relevante do desempenho da economia não é o número anual de 2017, mas como o crescimento se dará (ou não) trimestre a trimestre.

Já a análise dos dados sugere que a queda do investimento é o principal fator por trás da recessão histórica que vivemos. Exceção feita à pequena melhora no segundo trimestre deste ano, já revertida, o investimento vem em queda livre desde o terceiro trimestre de 2013, bem antes do início oficial da recessão em meados de 2014, acumulando redução pouco inferior a 30% nos últimos 3 anos.

Ao contrário do que afirmam keynesianos de quermesse, o consumo do governo tem se mantido praticamente estável, ou seja, a noção de que a recessão intensa deriva de um suposto aperto fiscal não encontra qualquer amparo na realidade, o que, vamos falar a verdade, não chega a ser exatamente uma surpresa para quem conhece os autores dessa tese.

A recuperação, portanto, depende do retorno do investimento, mais difícil em ambiente de elevada capacidade ociosa. Por um lado, requer continuidade da queda do risco-país (consequentemente das taxas de juros). Por outro, de oportunidades para investimento no setor de infraestrutura, a partir do programa de concessões.

Assim, o que nos resta é seguir em frente com as reformas. É tentador, mas falso, imaginar uma alternativa fácil para a retomada sem avançar no caminho tortuoso que, com esforço, tentamos abrir agora.

—————————————————————

• * ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

• * ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

@alexschwartsman

aschwartsman@gmail.com

(O Blog A MÃO VISÍVEL, de Alexandre Schwartsman, integra o Site Chumbo Gordo, no http://www.chumbogordo.com.br/categorias/a-mao-visivel/)