Sonhando com a maré mansa. Por Alexandre Schwartsman

As condições de liquidez global já estão mudando com a postura mais firme do Federal Reserve. Assim, a janela de oportunidade para colocar a casa em ordem vai se fechando sem que o país dê resposta à altura dos problemas que enfrenta.

PUBLICADO ORIGINALMENTE NA INFOMONEY, EDIÇÃO DE 29 DE DEZEMBRO DE 2021

Há uma mudança em curso nas perspectivas de liquidez global, que se iniciou ainda em novembro com o anúncio do Federal Reserve acerca de suas intenções de reduzir o ritmo de aquisições de títulos, intensificada em dezembro quando seu Comitê de Política Monetária (FOMC) sinalizou redução ainda mais intensa, além de aumentos para a taxa básica de juros nos EUA ao longo do ano que vem.

A nova postura, que se baseia na percepção da inflação não mais como fenômeno majoritariamente transitório, levou ao reapreçamento das probabilidades da elevação da meta para a taxa de juros de curto prazo (a Fed Funds).

Como se observa no gráfico abaixo (cortesia do CME Group), a probabilidade de um aumento da Fed Funds em março, de 0,00%-0,25% para 0,25-0,50% ao ano, antes irrisória, se tornou o resultado mais provável, ainda que por margem relativamente estreita (56% contra 42% pela manutenção).

Fonte: CME Group (dados até 27/12/2021)

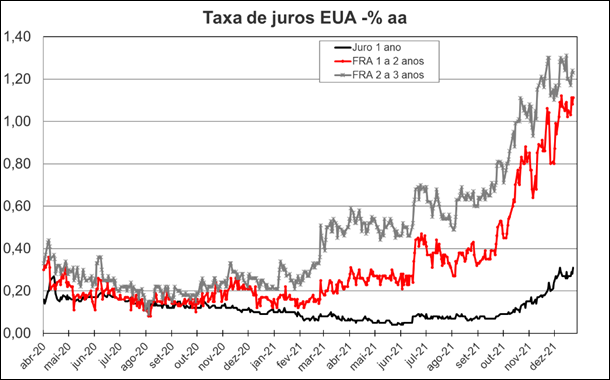

Alinhadas a isto, as taxas de juros futuros sofreram alteração visível, conforme ilustrado a seguir. A taxa de juros para aplicação por um ano, que se encontravam na faixa de 0,10% ao ano até o começo de outubro se acham hoje na vizinhança de 0,30%. Já as taxas para aplicação de 1 a 2 anos (no gráfico apelidadas de FRA) saltaram de 0,40% para cerca de 1,10% ao ano, enquanto as taxas de 2 a 3 anos (FRA de 2 a 3 anos) também subiram significativamente, de algo como 0,70% para 1,20% ao ano.

Fonte: S&A (com dados do FRED)

Não falamos, é bem verdade, de um abalo sísmico nas condições financeiras, mas de um relativamente lento, portanto longo, processo de normalização de taxas de juros. A taxa de 10 anos, a grande referência do mercado de renda fixa, muito embora tenha se ajustado para cima no mesmo período (bem menos do que as demais taxas, note-se), ainda se encontra em patamares inferiores aos observados antes da pandemia (ao redor de 1,80% naquele momento).

Mesmo em magnitude modesta, a redução de liquidez e reapreçamento das taxas de juros têm efeitos consideráveis sobre fluxos financeiros globais e, em decorrência disto, também para o Brasil. Parcela do fortalecimento recente do dólar frente ao real, por exemplo, pode ser atribuída a este fenômeno, não só pelo mecanismo usual, o diferencial entre as taxas de juros domésticas e internacionais, mas também pela redução do apetite por risco que normalmente se segue à elevação (esperada) das taxas americanas.

Fato é que, frente às mudanças das condições internacionais de liquidez, a janela de oportunidade da qual dispúnhamos para pôr a casa em ordem parece estar se fechando mais rápido do que se esperava. Ainda fora das cartas, mas certamente dentro do reino das possibilidades, há o risco de novas revisões acerca da política monetária norte-americana caso a inflação se mostre ainda mais resiliente do que parece ser neste exato momento. Se for este o caso, o fechamento será ainda mais célere.

Não me parece que estamos preparados para a tormenta, mesmo que a atual não se compare às borrascas mais sérias que vimos seja em 2008-09, seja no começo de 2020.

As contas públicas permanecem fragilizadas. Engane-se quem quiser acerca da melhora observada neste ano, que, como argumentei há pouco, reflete em larga medida o efeito da inflação, tanto na corrosão do valor das despesas, como da própria dívida pública.

Conforme notado, despesas corroídas por inflação anormalmente alta tendem dar rebote no ano seguinte, por força dos mecanismos de indexação, ainda mais agora com a elevação do teto de gastos, que evita os movimentos de compensação, cruciais no período pós-2016. Não é por outro motivo que a previsão de déficit primário para 2022 que constava da lei orçamentária (R$ 50 bilhões, ou cerca de 0,5% do PIB) já foi revisada para perto de R$ 80 bilhões (0,8% do PIB) no substitutivo há pouco aprovado.

Mais importante que isto, porém, o ano eleitoral não apenas sugere que as reformas fiscais seguirão ausentes da pauta, mas também não indica a prevalência de qualquer grupo político que tenha um mínimo de interesse no tema, muito menos competência para lidar com ele.

“Quando a maré baixa descobrimos quem estava nadando pelado”, na avaliação precisa de Warren Buffet. A maré já começou a mudar e adivinhem quem ainda está nadando pelado?

___________________________________

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

@alexschwartsman

aschwartsman@gmail.com

____________________________________________